1678

1678

Bitcoin in combinatie met het Stock-to-Flow (S2F) model zijn twee termen die de laatste maanden regelmatig de revue passeren. Dit model geeft ogenschijnlijk houvast voor handelaren en investeerders: ze kunnen overtuigend onderbouwen waarom het ‘moon soon’ is en de prijs van bitcoin alleen maar gaat stijgen de komende decennia.

Afgelopen week kwam PlanB, de anonieme Nederlandse ‘quant’ en bedenker van het populaire S2F model, met een vervolgartikel. In deel één heeft hij S2F geïntroduceerd, een statistisch model om de (toenemende) schaarste van bitcoin te koppelen aan een prijscurve.

In deel 2 gaat hij in op de economische theorie van Efficient Market Hypothesis, Efficiënte Markten op zijn Nederlands. Wat is het, waarom is dit populair en wat kunnen we hieruit concluderen?

Bitcoin halving en stock-to-flow

Naarmate het S2F model steeds meer aandacht kreeg, is een grotere groep mensen gaan geloven in het model. Zou vraag naar bitcoin en daarmee de prijs daardoor moeten toenemen?

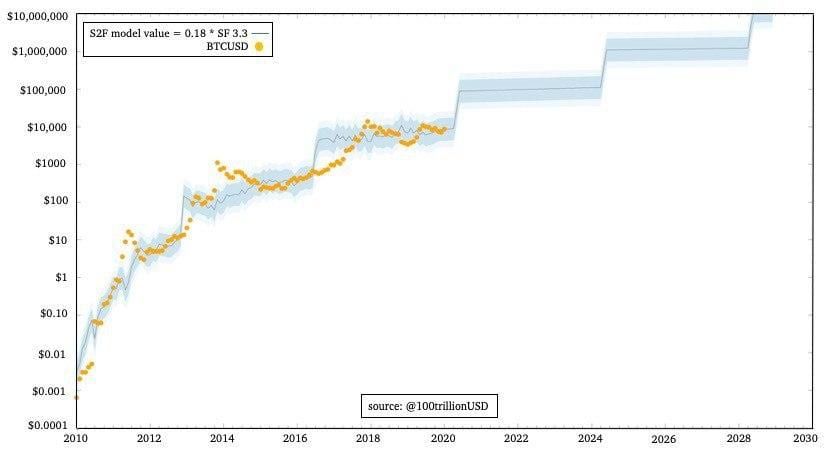

Maar tot nu toe volgt de prijs redelijk betrouwbaar de regressielijn van S2F. Daarmee klopt het model tot nu toe als voorspeller van de prijs (zie onderstaande grafiek).

Door de aanstaande halving neemt het aantal nieuwe bitcoins af: van 12,5 BTC naar 6,25 BTC per gedolven blok.

De grote vraag is daarom: is de Bitcoin halving al ingeprijsd zoals de volgers van de Efficiënte Markttheorie beweren of nog niet, zoals de S2F-adepten beweren?

Volgens het onderstaande model van Plan B gaat de prijs exponentieel stijgen, naarmate de nieuwe oogst aan bitcoin automatisch afneemt.

Plan B these: bitcoin = digitaal hard geld

Even een korte recap: ieder jaar gaat (een deel van) de beloning voor miners door de helft. Dit deel van de beloning heet de block reward. Hierdoor wordt de instroom van nieuwe BTC in de markt gehalveerd. Dit noemen we de ‘flow’ of nieuwe oogst.

De totale hoeveelheid Bitcoin (de voorraad in circulatie) neemt in een minder snel tempo toe. Dat is een afnemende curve.

Hoe meer Bitcoin er in omloop is en hoe minder nieuwe BTC er komt, hoe langer het duurt om deze voorraad (stock) in een jaar te produceren. Het getal (SF) dat hierbij hoort is de ‘voorraad’ gedeeld door de ‘oogst’. Eigenlijk komt het neer op schaarste en schaarste in de markt zorgt ervoor dat de prijs stijgt.

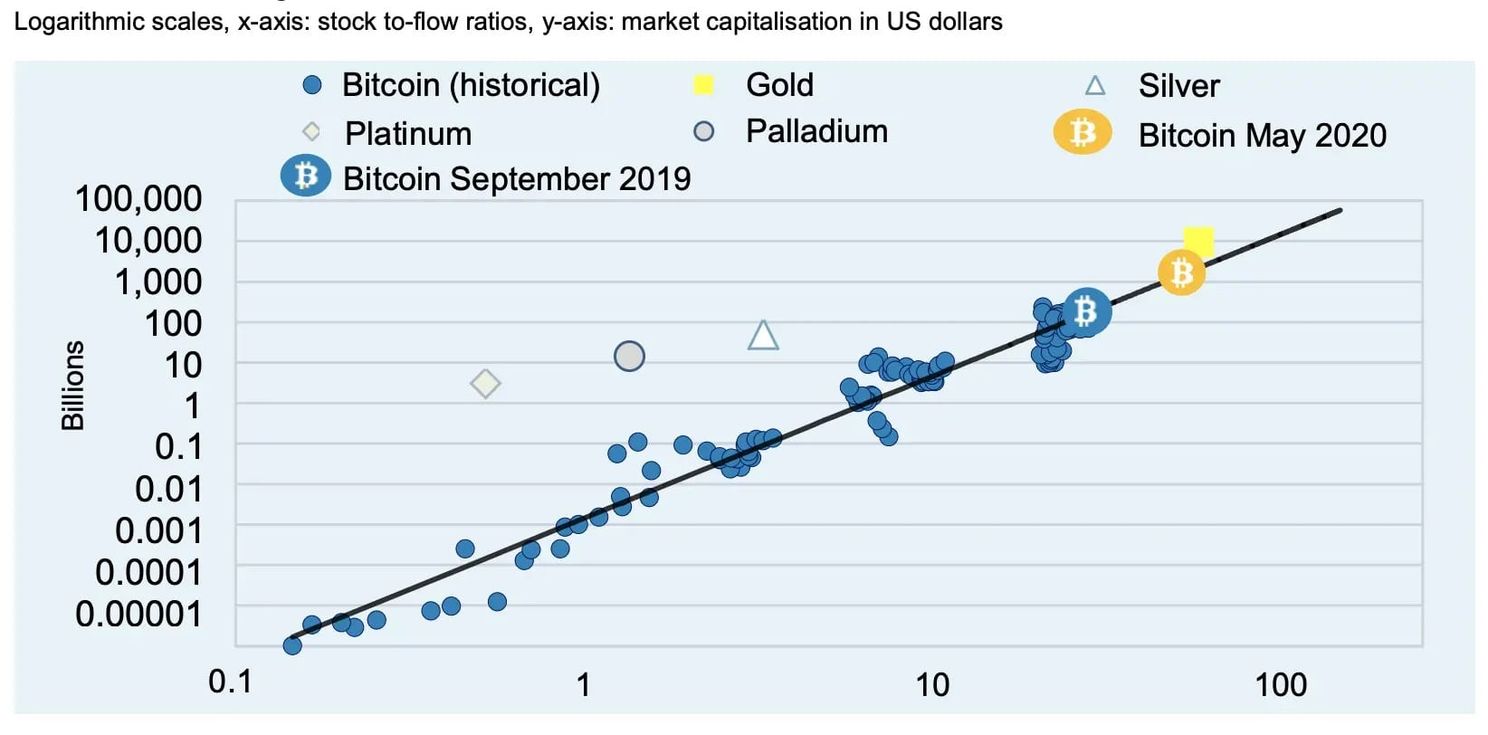

Op dit moment is de SF van Bitcoin 25. Bij de komende halving in mei gaat dit getal naar 50. Daarmee wordt bitcoin bijna net ‘zo hard geld’ als goud, wat een SF van 62 heeft (zie onderstaande grafiek). Bitcoin is te omschrijven als digitaal hard geld.

De schaarste neemt dus toe. Bitcoin is een Giffen Good: naarmate de prijs namelijk stijgt, neemt juist de vraag toe, in tegenstelling tot andere goederen. Dat maakt bitcoin een hebbeding. Welk effect heeft dat op de prijs de komende tientallen jaren?

Wil je het hele verhaal lezen over de Bitcoin halving, lees dan ons uitgebreide artikel over dit evenement.

Halving ingeprijsd of niet?

Als dit de huidige situatie is en veel mensen geloven hierin, waarom is de halving dan niet ingeprijsd? Waarom staat de prijs van Bitcoin niet nu al op ~$100.000? Deze vraag stelt PlanB zichzelf ook in zijn vervolgartikel:

[penci_blockquote style=”style-2″ align=”none” author=””]The argument states that the model is based on publicly available information (S2F, bitcoin’s supply trajectory) and therefore the analysis and conclusion must be already priced in.[/penci_blockquote]

Dit is waar de term Efficient Market Hypothesis (EMH) om de hoek komt kijken. Dit is een bekend fenomeen in de financiële economie.

EMH is gebaseerd op ideeën van Friedrich Hayek (Nobelprijs-winnaar 1974 ) en een aantal anderen. Volgens Hayek is de markt een ‘informatieverwerkingssysteem’.

Nic Carter schreef eerder in een zeer uitgebreid artikel op Medium over de zogenaamde ‘Efficient Market Hypothesis’ (EMH). Kort uitgelegd: de marktprijs is een reflectie van de informatie die – momenteel – voorhanden is.

Beleggers anticiperen altijd vooraf op gebeurtenissen in de markt. Binnen deze efficiënte markt kunnen handelaren zo zich positioneren dat de prijs een resultante is van hun handelingen.

Carter voorziet voor bitcoin weinig effect op de prijs door de halving, omdat handelaren al – buiten de markt via OTC bijvoorbeeld – hebben ingeslagen.

Kortom: volgens de theorie is halving ingeprijsd. Maar is dit wel zo?

Efficient Market Hypothesis (EMH)

PlanB komt nu dus met een reactie op deze theorie. Om te beginnen: er zijn drie soorten EMH’s:

De moderne financiële markt is volgens investeerders ‘reasonably efficient’. Ze zien de slechte en semi-goede EMH, en wijzen de sterke EMH af.

Volgens de theorie van EMH, is het S2F model al ingeprijsd omdat het informatie is die voor het publiek beschikbaar is.

Risico’s omtrent Bitcoin

Een investering zonder risico bestaat niet. Een bekende term is de risk-reward ratio. Risico’s worden door iedereen verschillend ingeschat. Bij Bitcoin kun je denken aan:

Vanuit het oogpunt van de EMH en het perspectief van de risk-rewards zouden al deze risico’s in de prijs moeten zitten. Maar deze risico’s staan niet in de data.

[penci_blockquote style=”style-2″ align=”none” author=”Plan B”]”Het lijkt erop dat deze risico’s door de markt zijn overschat en dat bitcoin echt een geweldige investeringsmogelijkheid is, in overeenstemming met het S2F-model”[/penci_blockquote]

Lees het originele artikel voor een complexere uitleg over dit fenomeen

Prijs Bitcoin

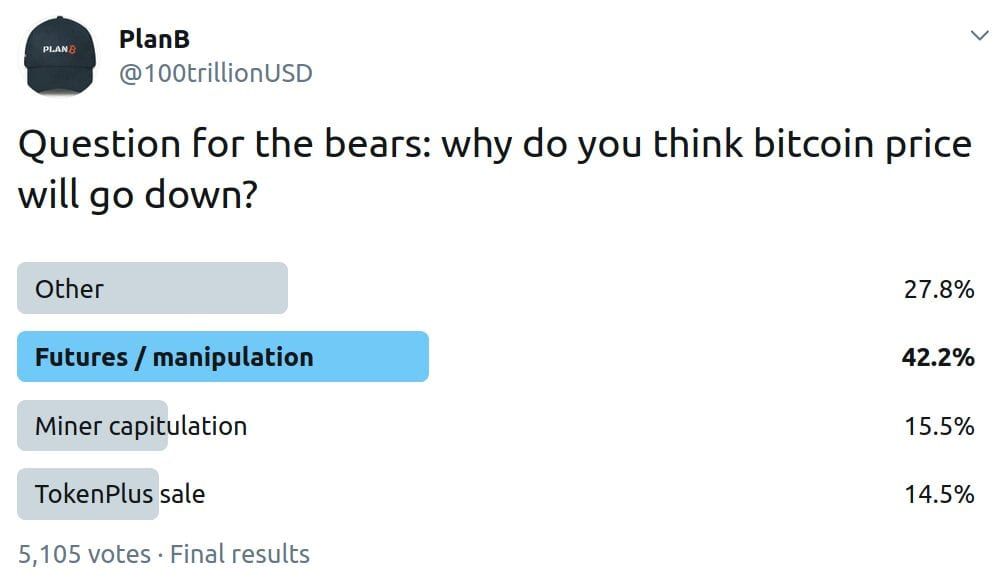

Niet elke handelaar schat de risico’s van de markt evenredig in. Een kleine poll, gericht op de bears (handelaren die speculeren op een lagere koers) op het Twitteraccount van PlanB laat dit ook zien.

Als deze risico’s niet zouden bestaan, zou de prijs van Bitcoin veel hoger zijn. Naarmate de tijd verstrijkt, zullen risico’s verdwijnen. En als er minder risico’s zijn, is de kans aannemelijk dat er meer mensen in een bepaalde asset stappen.

Een vermindering van risico’s kan optreden zodra de regulering van exchanges optreedt. En als na de halving blijkt dat de hashrate toe blijft nemen, zal dit risico ook (voor minstens vier jaar) verdwijnen.

Als deze risico’s weg zijn, zal de prijs van Bitcoin gaan stijgen. Het risico verdwijnt uit de markt, en daarom zal de prijs van Bitcoin zich langzaam naar het Stock-to-Flow model gaan vormen. De eliminatie van risico’s gaat zorgen voor andere (positievere) marktomstandigheden.

Conclusie PlanB

De conclusie die PlanB trekt is dat de bitcoin markt redelijk efficiënt is en de S2F in prijst. Echter worden risico’s nog enorm overschat. Daarom gebruikt hij het S2F boven het klassieke risk-return model om prijs van Bitcoin te voorspellen.

[penci_blockquote style=”style-2″ align=”none” author=””]So I assume EMH and would definitely pick up that bitcoin![/penci_blockquote]

Bitcoin zit dus nog niet aan de top, als het aan deze theorie ligt. Is de ~$90.000 uit het S2F haalbaar? Volgens PlanB blijft Bitcoin enorm interessant als investering.

Lees hier het originele artikel van PlanB in een minder beknopte en vereenvoudigde weergave. Hier kun je ook alle verwijzingen lezen en gaat hij verder in op de derivaten markt, het risk-return model en waarom Bitocin hierin subliem is en de vergelijking met goud en aandelen. Een echte aanrader!