1616

1616

Een Bitcoin (BTC) only portfolio heeft sinds 2017 geleid tot een cumulatief rendement van 293%. Daarmee is bitcoin een betere belegging gebleken dan bijvoorbeeld aandelen, olie of vastgoed.

De onderzoekers van Cointelegraph gaan zo ver om bitcoin tot de ‘best presterende asset van de afgelopen tien jaar’ uit te roepen. Ze krijgen bijval van bitcoin bull Mark Yusko, CEO van Morgan Creek Capital.

Dat is het fonds dat het eerste Amerikaanse pensioenfonds (politiebonden) over de streep trok om 0,5% van hun beheerd vermogen in BTC te steken.

Die allocatie is later verhoogd naar één procent. Het ‘slimme geld’ van de Angelsaksische investeerderswereld is het er dan ook erover eens: steek gewoon één procent van je vermogen in bitcoin. Daar vloeit geen bloed uit.

Maar voor sommigen is dat nog een burg te ver, vooral degenen die namens anderen beleggen.

Bitcoin en volatiliteit

Bitcoin is namelijk een volatiel beest op de beurs. En onverwachte koersschommelingen roept aversie dij degenen die een voorspelbaar rendement wensen.

En die willen handel in een omgeving zonder marktmanipulatie en in een vertrouwde handelsomgeving van een bekende naam. Waarom pensioengeld van miljoenen mensen in die onzekerheid steken?

Een brug te ver dus. Met de komst van bekende namen als Fidelity en ICE, uitbater van Bakkt, lijkt daar verandering in te komen. De futures volumes van Bakkt en CME nemen toe, dat betekent dat de handelsbereidheid in de markt toeneemt.

Ook hebben gevestigde namen minder moeite om hun marktplaatsen liquide te houden. Wel zo prettig als je met miljoenen euro’s wilt speculeren.

Het spreiden van risico’s gebeurt via het aangaan van gediversifieerde portfolio’s. Presteert een asset binnen het mandje niet, dan kan een andere asset dat compenseren.

Bitcoin only vs. gediversifieerd

Voor Cointelegraph aanleiding om onderzoek te doen naar het historische rendement van bitcoin in vergelijking met mandjes met daarin bitcoin en andere assets.

Daarbij is zowel het rendement als het risico gemeten. Uiteindelijk is een professionele belegger op zoek naar de perfecte balans tussen die twee. De onderzoeksperiode is van januari 2017 tot en met december 2019. De bull run in de tweede helft van 2017 zit dus in de onderzoeksdata.

Ze hebben de volgende assetklasses meegenomen

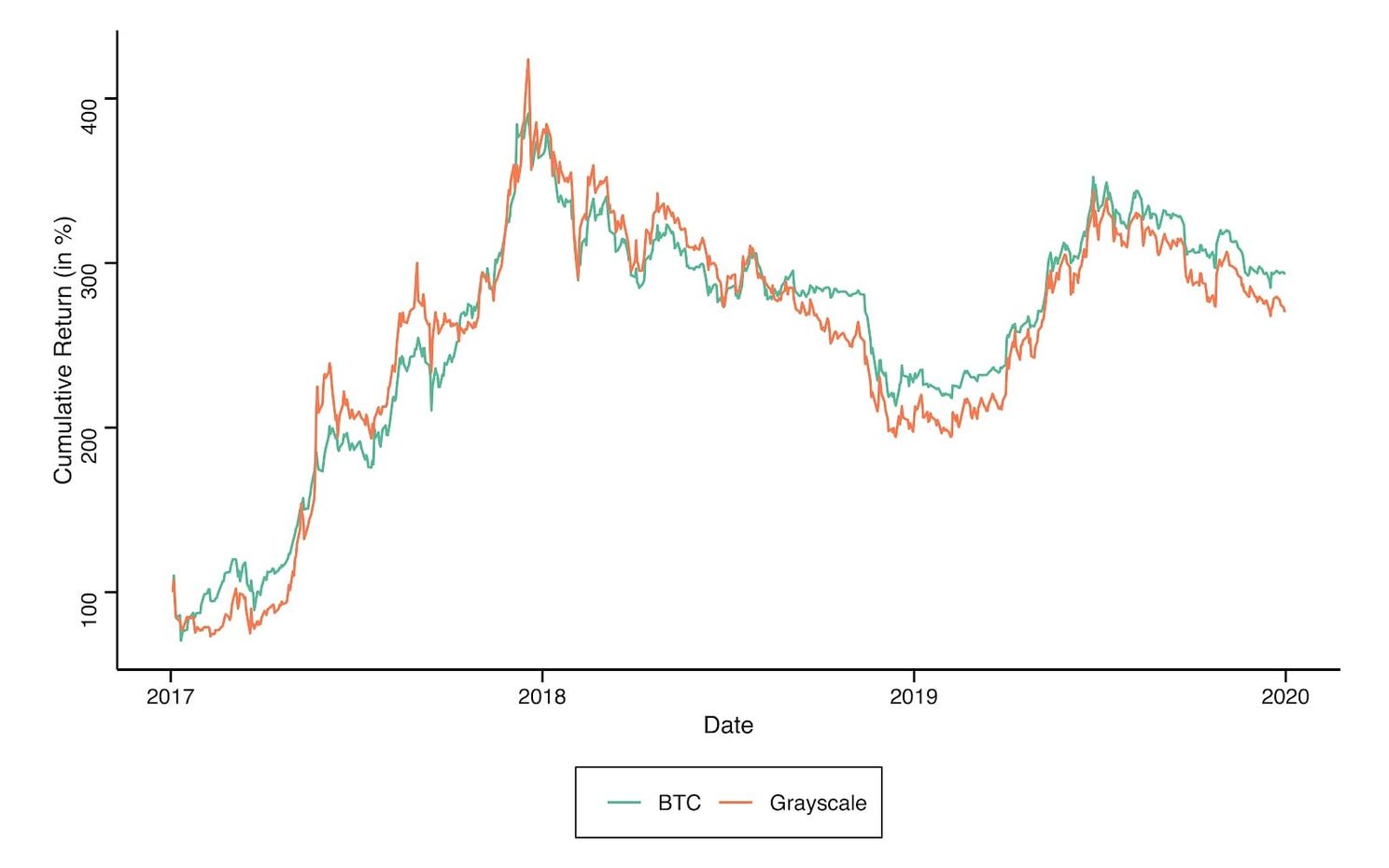

In de onderstaande grafiek zien we de prestaties van het “bitcoin only” portfolio en het bitcoin fonds van Grayscale. Beiden scoren hoog met een rendement van 293% en 270%.

Stel dat je in januari 2017 1.000 euro stak in bitcoin, dan kreeg je daar 31 december 2019 3.930 euro voor terug. Een winst van 2.930 euro.

Maar kijken we naar het risicoprofiel, dan scoren beiden laag op de Sharpe ratio graadmeter. De uitkomst is het gemiddelde behaalde rendement boven een zogenaamd risicovrije zone. Dus hoe hoger de ratio score, hoe hoger het gemiddelde rendement boven deze risicovrije zone.

Bitcoin only en het bitcoin fonds scoren daarin relatief laag. Dat betekent dat een belegger eigenlijk teveel risico loopt afgemeten naar het rendement dat behaald is.

Grafiek 1: Januari 2017 – December 2019 Cumulatief rendement voor bitcoin en Grayscale Bitcoin Trust

Beleggingsmandjes

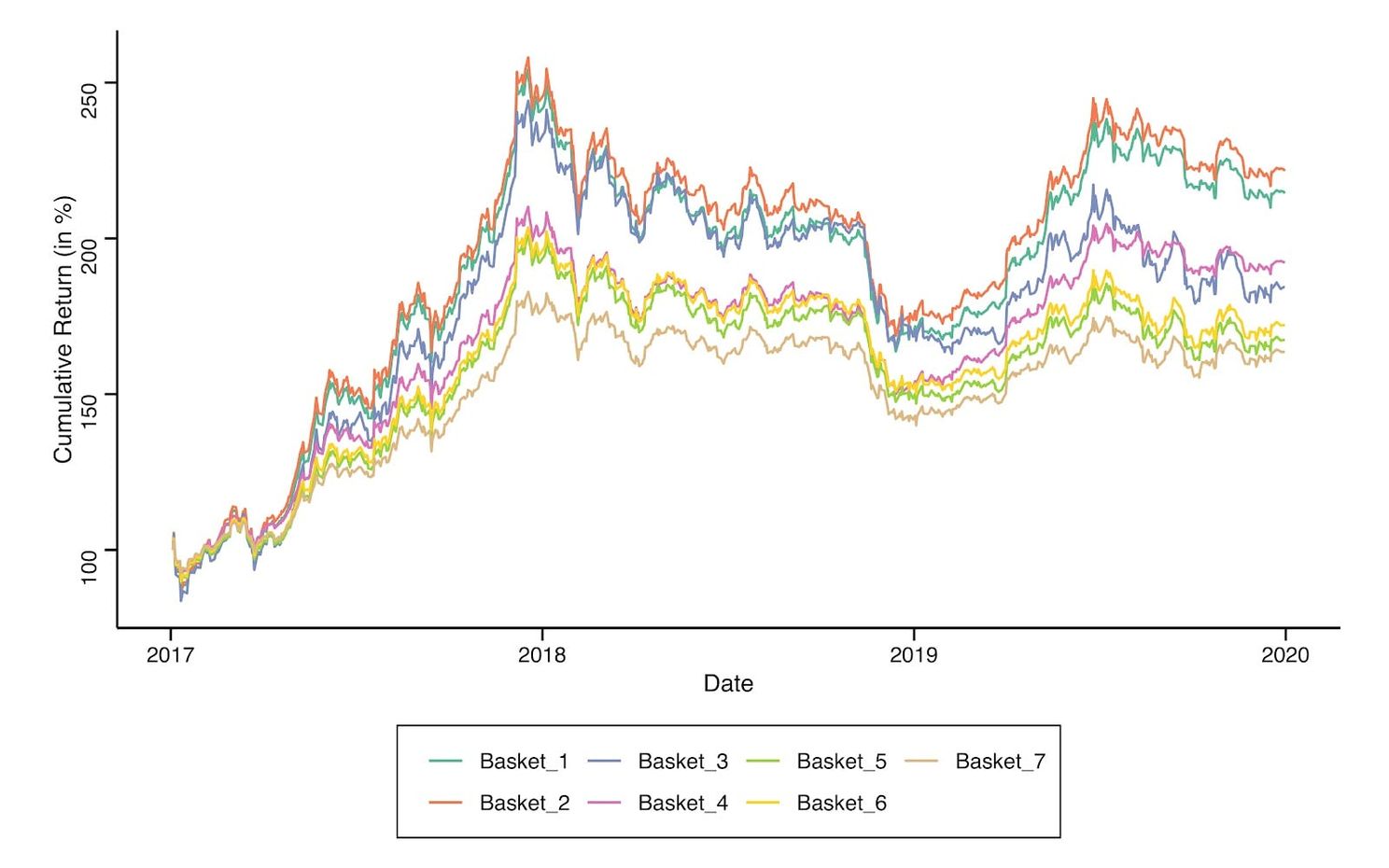

Vervolgens hebben de onderzoekers deze resultaten vergeleken met diverse beleggingsmandjes met bitcoin erin.

Ze hebben daar de volgende beleggingsmandjes van gemaakt:

En wat blijkt: mandje 2 (bitcoin mét Nasdaq techaandelen) leidt tot een rendement van maar liefst 222%. Je investering ging dus ruim 2,2 keer over de kop.

Op plek twee volgt mandje één (Bitcoin én S&P 500) en op de derde plek eindigt het mandje 4 (S&P 500, Nasdaq en Bitcoin) met een rendement van 192%.

Kijken we puur naar het rendement, dan renderen deze mandjes minder dan bitcoin only of het Grayscale fonds.

Opvallend, qua rendement eindigt het meest gediversifieerde mandje (BTC, S&P500, Nasdaq en staatsobligaties ieder 25%) op de laatste plek. Maar een rendement van 164% is nog steeds netjes te noemen.

Risico vs. rendement

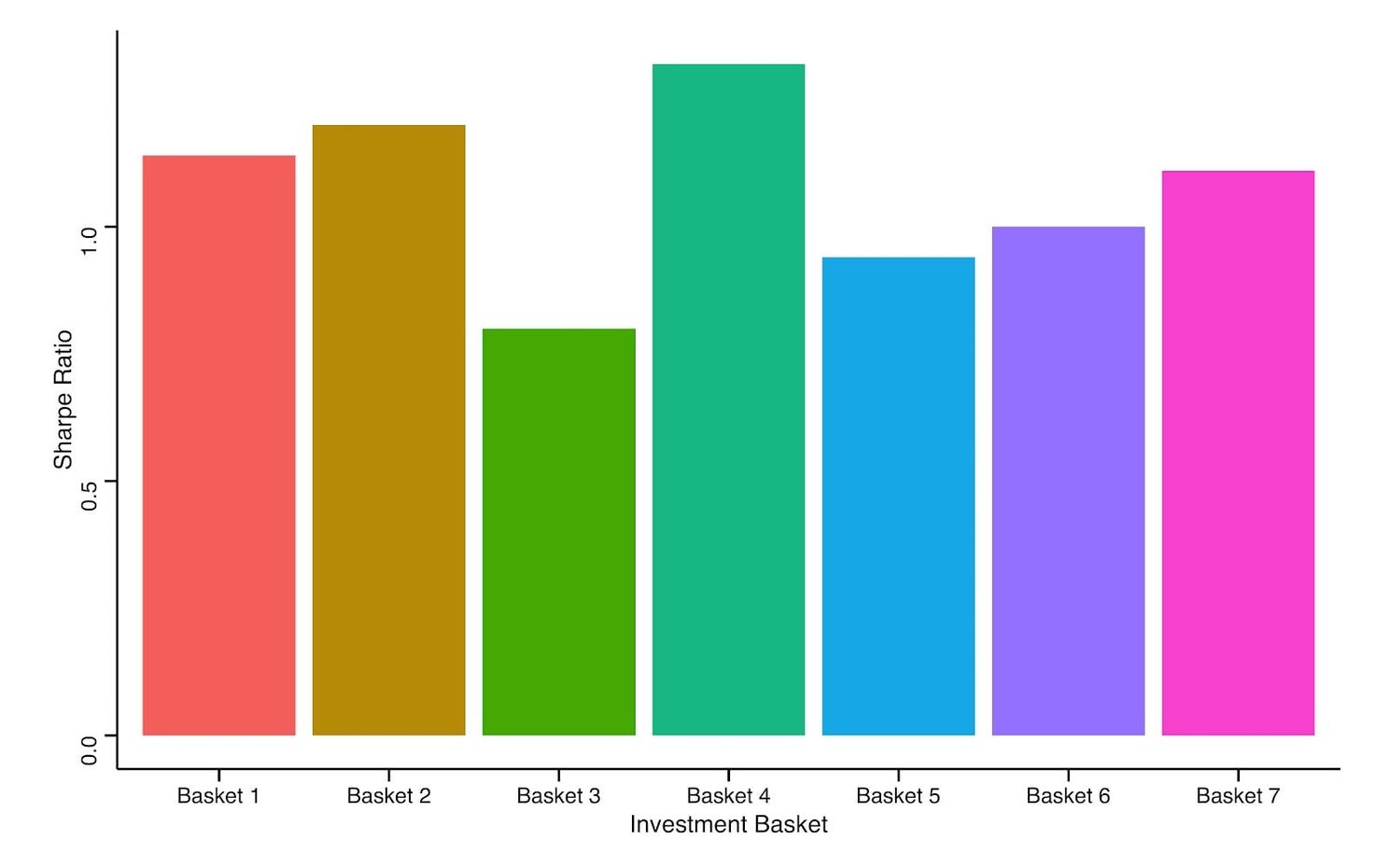

Maar hoe scoren deze opties als we naar het risicoprofiel kijken volgens de Sharpe ratio? Hogere ratio scores zijn juist voor de risico averse belegger interessant.

Grafiek 2: Januari 2017 – December 2019 Cumulatief rendement voor de diverse beleggingsmandjes

Daaruit volgt de volgende conclusie: vijf van de zeven beleggingsmandjes scoren een hoger op de Sharpe ratio. Dat betekent dat een belegger een gemiddeld hoger rendement behaalt tegen een gemiddeld lager risico.

Mandje vier scoort daarbij de hoogste ratio (1.32) en ook de opties waarbij bitcoin voor de helft is gecombineerd met een ‘traditionele asset’ liggen de scores hoger met 1.20 en 1.14 in vergelijking met de ‘pure’ 100% opties.

Grafiek 3 Sharpe Ratio voor elk beleggingsmandje

Diverser aanbod?

De onderzoekers merken op dat de handelsuren (bitcoin kent 24/7 handel) in het weekend én de vakanties niet zijn meegenomen. Dat komt omdat aandelen zijn gebonden aan kantoortijden.

Men concludeert dat er op de cryptomarkt ruimte is voor partijen die een gediversifieerd fonds willen aanbieden.

Disclaimer: Dit is géén financieel advies. Investeren in cryptovaluta geschiedt op eigen risico. De auteur van dit artikel bezit cryptovaluta.