VanEck, een vermogensbeheerder uit New York, publiceerde onlangs een rapport over Bitcoin en de rol van deze cryptomunt in de markt.

Het beschrijft en benadrukt in het onderzoek het potentieel van Bitcoin (BTC) als een beleggingsinstrument en als een oppotmiddel (Store of Value).

Bitcoin als belegging

VanEck is een wereldwijde beleggingsonderneming die is opgericht in 1955. Het biedt onder meer beleggingsopties biedt in ETF’s, Mutual Fund Management, hard assets en edelmetalen aan.

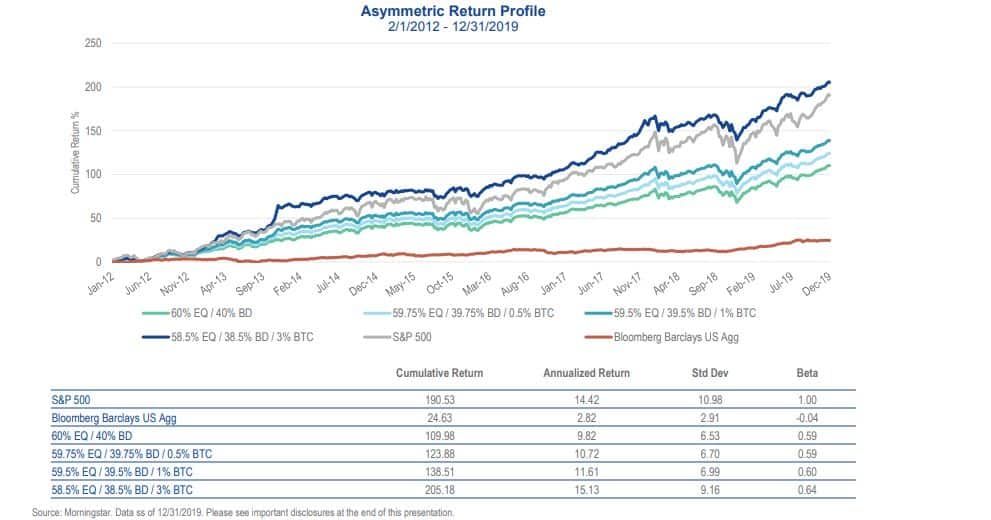

Onlangs publiceerde het bedrijf een rapport waarin het vergelijkt hoe verschillende soorten institutionele beleggingsportfolio’s van begin 2012 tot eind 2019 presteerden.

Van de zes mogelijke scenario’s bevatten er slechts drie een klein beetje Bitcoin. De best presterende portfolio’s bevat maar liefst 58,5% aandelen, 38,5% obligaties en slechts 3% van de grootste cryptocurrency.

Volgens het rapport zorgde dit voor een cumulatief rendement (CR) van meer dan 200 punten en een jaarlijks rendement van 15,13%.

Als je BTC echter uit dit portfolio zou filteren, worden de resultaten drastisch minder. Het CR verlaagd naar 110 en het jaarlijks rendement zakt onder de 10%.

Een klein beetje BTC (van 0,5% of 1%) in een portfolio kan het jaarlijkse rendement met maar liefst 2% verhogen. Voor de cryptocommunity klinkt dit misschien niet als een verrassing, gezien wij weten hoe BTC het afgelopen decennium heeft gepresteerd. Voor vermogensbeheerders is het een flinke stap om in BTC te investeren.

Winst en rendement

De grootste cryptovaluta had in de periode waarin dit onderzoek is gedaan een ongekend rendement van 8.900.000%. Bovendien presteerde het enorm veel beter beter dan de grootste stock gainer van de S&P 500. Dat was namelijk Netflix met 4.177%.

Bovendien geeft de paper aan dat de populaire S&P 500-index (die de aandelenprestaties bijhoudt van 500 grote bedrijven die zijn genoteerd aan Amerikaanse beurzen), op de tweede plaats staat.

In dezelfde periode behaalde de S&P een cumulatief rendement van 190 punten en een jaarlijks rendement van 14,42%.

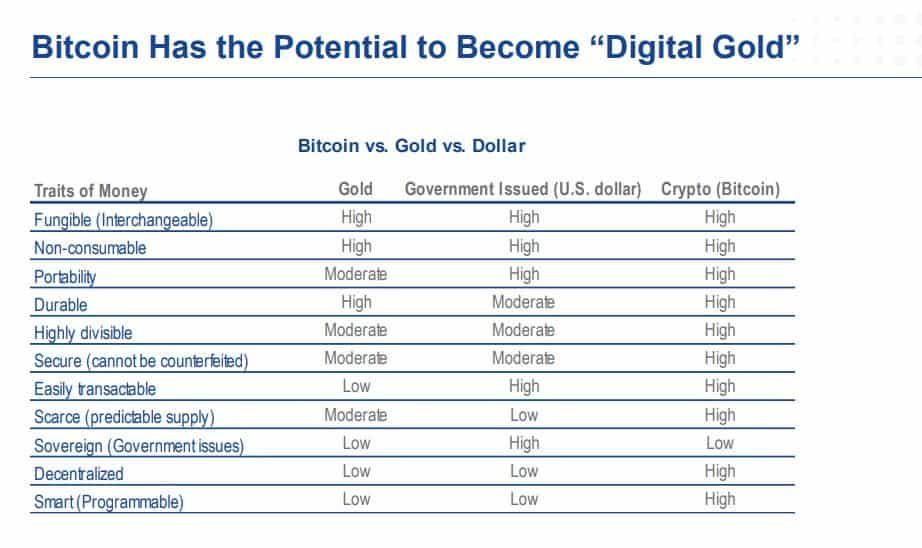

VanEck deed ook onderzoek naar de positie van Bitcoin als Store of Value (of: oppotmiddel).

Het redeneert dat Bitcoin en goud monetaire waarde hebben omdat ze schaars en ‘durable’ zijn. Hoewel het onbekend is wat de exacte hoeveelheid goud ter wereld is, is het wel duidelijk dat het om een eindige en beperkte voorraad gaat.

Bij Bitcoin weten we dit wel precies: er zullen in totaal maximaal 21 miljoen bitcoin bestaan. Het mooie is dat je het allemaal in de blockchain kunt inlezen.

Laat je cryptomunten beheerd beleggen door Yieldt!

Bitcoin versus goud

Edelmetalen hebben volgens het rapport echter wel een ander voordeel, omdat het kan worden omgezet in munten, staven en dergelijke.

Bitcoin schittert echter vanwege zijn digitale en gedecentraliseerde karakter. Ook de privacy en het feit dat je het in theorie in je gedachten kunt bewaren zijn positieve aspecten.

Naast de vergelijking van goud met Bitcoin, voegt VanEck een door de overheid uitgegeven fiatvaluta (zoals de Amerikaanse dollar) toe aan in het overzicht. Het onderzoekt ze in elf categorieën, waaronder het gemak om het mee te nemen, de veiligheid, de deelbaarheid en meer.

Zoals je ziet presteert de grootste cryptocurrency beter dan de twee andere assets. Het rapport concludeert daarom als volgt: “Bitcoin heeft het potentieel om het “Digitale Goud” te worden.

Bron: Cryptopotato