1371

1371

Tether (USDT). Hoewel het géén Bitcoin (BTC) is, is het wel een onderwerp waar vaak over wordt gepraat in de community. De stablecoin is al vaak middelpunt geweest van FUD. Hoe zit het eigenlijk met deze door de dollar wel-of-niet gedekte cryptovaluta? Tijd voor een uitgebreide uitleg.

Tether (USDT)

Ten eerste kort wat over de achtergrond van Tether. Het is een stablecoin, wat er op neer komt dat de waarde ervan stabiel is ten opzichte van andere fiatvaluta. Voor traders is dit een handige manier om uit Bitcoin te stappen en zo te speculeren op een prijsdaling. De waarde van de Tether verleent zich aan de waarde van een Amerikaanse dollar. Anderzijds is het gewoon een cryptocurrency, en heeft het dus ook die karakteristieken. Het is perfect voor online en internationale betalingen, en ook hierom is het vooral onder Chinese investeerders populair om bitcoin mee te kopen of om kapitaalcontroles mee te ontlopen. Ook wordt het veel gebruikt voor arbitrage-handel tussen verschillende beurzen om de spread zo laag mogelijk te krijgen en houden.

Er hangt al jaren een controverse om Tether. Het is namelijk, in tegenstelling tot Bitcoin, een centraal uitgegeven valuta. De tokens worden namelijk ‘geprint’ door Tether Limited. De claim is dat iedere Tether coin de waarde representeert van één Amerikaanse dollar. Daarmee zouden de USDT’s dus niet uit lucht kunnen worden geprint, maar zit er een waarde achter, een waarde waar Tether Limited verantwoordelijk voor is.

Niettemin stelt Tether Limited dat eigenaren van Tethers geen contractueel recht of andere juridische claims hebben, om deze Tethers te kunnen laten inwisselen voor échte dollars.

Dit was de reden dat Tether een slechte naam kreeg in de industrie. Want had Tether de Bitcoin koers niet opgepompt met onrechtmatig aangemaakte USDT’s? En waarom zijn er geen normale audits, zoals andere stablecoins dat wel hebben? En waarom is er verder zo weinig bekend over het bedrijf?

De hoogste tijd voor meer context en uitleg dus.

Oorsprong Tether

Het begin van Tether ligt in januari 2012. Toen publiceerde J.R. Willett het idee om nieuwe valuta te bouwen op een protocol dat lijkt op de van Bitcoin. Hij richtte de Mastercoin Foundation op die later de Omni Foundation is genoemd. Zij hielden zich bezig met de promotie van deze ‘tweede laag’. Na enkele tussenstappen met Realcoin en Mastercoin, startte in juli 2014 de Tether zoals wij die nu kennen. Op 6 oktober 2014 werden de eerste tokens uitgegeven op het Omni Layer protocol. Destijds richtten ze zich nog op meerdere fiatvaluta: de Amerikaanse dollar, de euro en de Japanse yen.

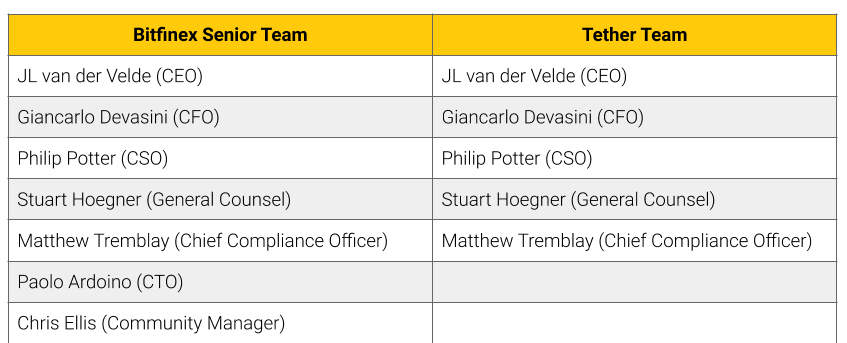

In januari 2015 raakte een tweede grote partij betrokken bij Tether. De cryptobeurs Bitfinex ging de handel van Tether integreren in haar platform. Hoewel het twee aparte entiteiten zijn, is sindsdien wel duidelijk geworden dat de twee partijen erg nauw met elkaar optrekken.

De bedrijfsstructuur zit namelijk als volgt.

De structuur van de verschillende bedrijven is als volgt: aan de top van de piramide staat iFinex. Dit is het moederbedrijf, waar dan zowel Tether als de cryptocurrency exchange Bitfinex weer onder vallen.

In de loop der jaren zijn de Tether-tokens uitgegeven op veel meer blockchains. Waar het allemaal begon met Omni, volgde in juni 2017 ook een soortgelijke tweede laag op Litecoin. In september 2017 volgde Ethereum, waarop de USDT als ERC-20 token is gelanceerd. Ook de TRON en EOS blockchain mochten Tether verwelkomen.

Ook wordt er hard gewerkt om USDT uit te geven op RGB, een protocol dat Bitcoin zelf gebruikt als laag voor transacties. Daarbij wordt de volgende stap om USDT te kunnen versturen via het Lightning Netwerk.

In totaal is er al meer dan $25 miljard aan Tether uitgegeven op de verschillende blockchains.

Uitgifte tether

In de What Bitcoin Did podcast legt Stuart Hoegner uit hoe de uitgifte van Tether precies in z’n werk gaat. Hij maakt onderscheid tussen vier soorten Tether’s:

- authorized: tokens die zijn gemaakt op een blockchain. Dit gebeurt op meerdere blockchains en dit proces wordt door meerdere personen ondertekend. Ze kunnen nu door derde partijen gebruikt worden, maar ze zitten eerst nog in de Treasury van Tether, de schatkist. Deze zijn nog niet meegenomen in de marktkapitalisatie, omdat de tokens nog niet zijn vrijgegeven. Het is als het ware een inventaris.

- issued: vervolgens kunnen klanten deze inventaris opkopen waardoor de waarde ervan gedekt is door de reserves die Tether aanhoudt. Er is gekozen voor deze twee stappen met het oog op de veiligheid, omdat de private keys van de ondertekenaars van de creatie van authorized Tethers zo minder blootgesteld zijn aan potentiële gevaren. Ze willen zo weinig mogelijk deze signers ‘in the wild’ hebben.

- redeemed: dit is eigenlijk de weg terug: klanten sturen hun USDT naar Tether toe, en krijgen in ruil daarvoor fiatgeld op de bankrekening. Deze tokens gaan dan terug de ‘inventaris in’.

- destroyed: dit is de laatste stap, namelijk het verlagen van de supply van Tether met de eerder genoemde multi-sig constructie van private keys die over meerdere locaties zijn verspreid.

Impact op de industrie

Al met al kunnen we dus wel stellen dat Tether enorm groot en belangrijk is geworden. Het handelsvolume van de stablecoin is soms zelfs groter dan die van Bitcoin zelf. Maar tegelijkertijd blijft er een grijze wolk hangen boven de cryptocurrency: is het allemaal wel te vertrouwen?

Hoe groter werd, hoe meer partijen een mening begonnen te geven over de solvabiliteit van de coin. Eind 2017 kwam de FUD op gang. Als gevolg hiervan daalde de prijs van USDT in oktober 2018 tot $0,88. Handelaren ruilden hun Tether in voor Bitcoin, omdat ze niet blootgesteld wilden zijn aan eventuele risico’s omtrent de dekking.

In september 2017 publiceerde Tether een memorandum van een openbaar accountantskantoor waaruit bleek dat Tether Limited kon aantonen dat de Tethers volledig werden gedekt door Amerikaanse dollars. De New York Times verklaarde had echter twijfels bij de validiteit van dit document.

In april 2019 diende procureur-generaal Letitia James in New York een rechtszaak in waarin Bitfinex werd beschuldigd van het gebruik van de reserves van Tether om een verlies van $850 miljoen te dekken. Bitfinex was er in al die jaren niet in geslaagd om een normale bankrelatie te krijgen. Daarom stalden ze meer dan $1 miljard bij een Panamese betalingsverwerker met de naam Crypto Capital Corp.

Deze waarde was dus uitgebracht op de verschillende blockchains in de vorm van tokens, terwijl de dollars gestald waren bij een andere partij. Toen bleek het geld van Crypto Capital echter ineens onbereikbaar: Tether kon hierdoor ineens de dekking van de token niet meer garanderen. Rondom Crypto Capital kwamen steeds meer rare geluiden naar buiten.

Zo werd Reggie Fowler op 30 april 2019 aangeklaagd wegens het runnen van een ‘money transmitting business’ zonder licentie. Men ging er van uit dat Tether daarom kon fluiten naar $850 miljoen. Autoriteiten hebben het gros van het vermogen bevroren, waardoor dit ontoegankelijk is geworden. Intussen hebben zijn bij Deltec een goede bankpartner gevonden.

Problemen met dekking

Om ervoor te zorgen dat Bitfinex kon voldoen aan verzoeken om terugkoop, legde Bitfinex zelf $650 miljoen aan eigen geld in om zo de rekening van Tether te crediteren. Uiteindelijk kwam er een keiharde conclusie: Tether gaf later toe dat zijn stablecoin slechts voor 74% werd gedekt door de Amerikaanse dollar.

Intussen kwam er in 2018 nog een onderzoek naar buiten die een verband legde tussen de stijging van de hoeveelheid Tether tokens en de prijs van Bitcoin. Al snel pakte de mainstream media dit op, en zo werd Tether Limited beschuldigd van het oppompen van de Bitcoin koers. Later ontkrachtte een ander onderzoek deze uitspraak weer in een rapport met de titel “Stable coins don't inflate crypto markets”.

JL van der Velde, de CEO van zowel Bitfinex als Tether, ontkende de beweringen van prijsmanipulatie: "Bitfinex noch Tether is nooit betrokken geweest bij enige vorm van markt- of prijsmanipulatie. Toch waren rechtszaken en dagvaardigingen daarmee niet voorbij. Tether en Bitfinex moesten hun verhaal doen bij de Amerikaanse Commodity Futures Trading Commission.

Een poging tot een audit uit juni 2018 van advocatenkantoor Freeh, Sporkin & Sullivan LLP (FSS) bevestigde de claim: de uitgegeven tethers waren volledig werden gedekt door dollars. Tegelijk kwam er een ander vraagteken bij: omdat er niet gebruik kon worden gemaakt van gangbare boekhoudkundige methoden en algemene normen voor de controles, was de audit officieel gezien niet betrouwbaar. Stuart Hoegner, de general counsel van Tether, beaamde dit ook: "Het komt erop neer dat een audit niet kan worden verkregen.”

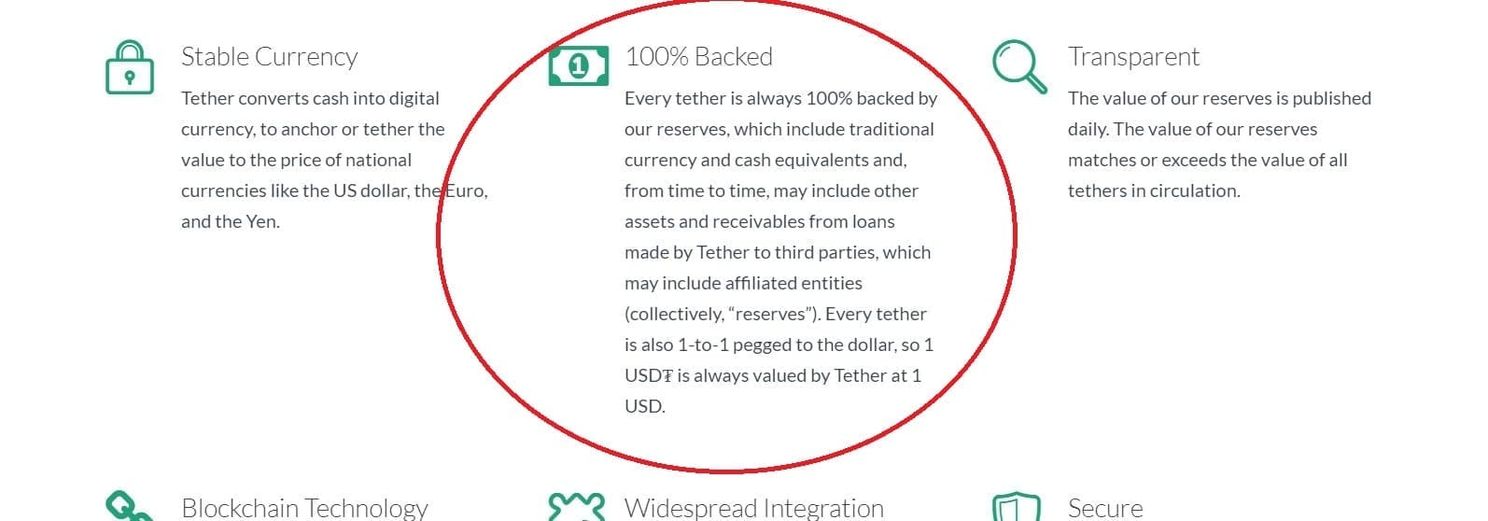

Op 30 april 2019 beweerde de advocaat van Tether Limited wel dat elke USDT werd gedekt door slechts een equivalent van $1.00 in de kas. Tegelijkertijd veranderden ze ook de beschrijving op hun website. Let goed op: ze hebben het dus over ‘een equivalent van $1.00’.

Ze beaamden daarmee dat 1 USDT niet gelijk staat aan 1 dollar op een bankrekening, maar met ‘iets dat die waarde representeert’, zoals te zien is in onderstaande foto.

"Every Tether is always 100% backed by our reserves, which include traditional currency and cash equivalents and, from time to time, may include other assets and receivables from loans made by Tether to third parties, which may include affiliated entities (collectively, "reserves"). Every tether is also 1-to-1 pegged to the dollar, so 1 USD₮ is always valued by Tether at 1 USD."

Rechtszaken

Intussen lopen er nog steeds verscheidene rechtszaken. Zowel over de oudere claim dat Tether maar 74$ gedekt is, maar ook van mensen die zeggen slachtoffer te zijn.

In New York zijn de bedrijven voor de rechter gedaagd door mensen die menen gedupeerden te zijn van de acties van Bitfinex. De eisen zijn niet mals: het zou gaan om schade van maar liefst $1 triljoen. De redenen? Marktmanipulatie.

Tether gaf al aan te rekenen op meerdere rechtszaken. Volgens hen zijn de klachten echter op niks gebaseerd.

Het laatste rapport (PDF) waarin Tether inzicht geeft in de dekking dateert van 1 juni 2018. Daarin is vermeld dat er 2,54 miljard dollar aan Amerikaanse dollars op twee aparte bankrekeningen staat. Eind oktober 2018 stond er nog ruim 1,8 miljard dollar aan cash op de balans.

Maar hoe zit het op dit moment (!) met Tether? Sinds enkele maanden lijken ze bezig met een campagne om de FUD weg te nemen. Paolo Ardoino is te gast bij verschillende podcasts om uit te leggen hoe het momenteel aan toe gaat. Ook de CEO van Deltec Bank beaamt de legimititeit van Tether en Stuart Hoegner doet er ook een schepje bovenop. Geïnteresseerd? Luister dan het verhaal hij de Unchained Podcast of What Bitcoin Did.

Conclusie

Lang verhaal kort: de FUD lijkt allemaal overdreven.

Ja, het is waar dat er niet voor iedere Tether exact $1.00 op een bankrekening staat. Nee, die ‘zwevende’ Tethers zijn niet ongedekt.

Ja, Tether is belangrijk voor de markt. Nee, Tether manipuleert de markt niet. De marktkapitalisatie van Tether is met $25 miljard slechts 4% van die van Bitcoin (~$600 miljard).

En ook: ja, je kunt zeker USDT’s laten omruilen voor dollars via hun bankpartner Deltec, zoals de CEO van FTX aangeeft.

Ja, het zou goed zijn als Tether een officiële audit laat doen. Maar ook: het is voor grote auditors een bijzondere zaak waar ze hun reputatie niet aan willen schaden, zoals Dan Held in een twitterdraadje ook uitlegt.

Conclusie: de FUD komt vooral uit de hoek van half geïnformeerde passanten. Tether fungeert zoals het moet, maar door gebrek aan transparantie in het verleden, heeft het momenteel de schijn tegen. De stablecoin is volledig gedekt, maar niet volledig door dollars.

Wil je meepraten over het nieuws? Kom dan eens langs in onze Telegram chat!