1559

1559

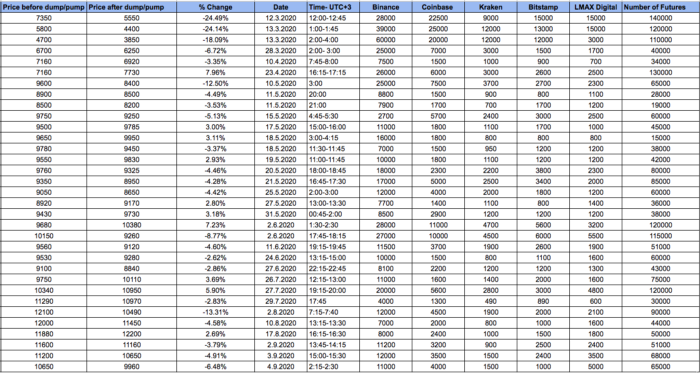

Op de Bitcoin markt is manipulatie van de prijs nog aan de orde van de dag. Whales pompen of dumpen de prijs op de spotmarkt, om er op de futuresbeurzen van te profiteren. Dat stelt Ilan Sterk, analist bij de Orbs Group en Alef Bit Technologies.

Bitcoin prijs

Hij deed uitvoerig onderzoek naar manipulatie van de Bitcoin prijs. In de maanden mei tot september 2020 vond er volgens hem minstens 22 keer een opvallende prijsbeweging plaats. De meest bekende is de dip op 12 maart, bekend als Black Thursday.

In een interview met Finance Magnates legt Sterk zijn aanpak uit.

[penci_blockquote style=”style-2″ align=”none” author=””]“Een aantal spelers in de markt bespelen bewust de prijs. Daarin zie je duidelijke patronen van manipulatie.”[/penci_blockquote]

Het patroon is: whales plaatsen in batches tussen de 5.000 en 20.000 Bitcoin op diverse spotbeurzen. Dat leidt tot 10 keer méér volume dan wat gemiddeld is voor zo’n beurs. Tegelijkertijd zijn er posities geopend op de derivatenmarkten.

[penci_blockquote style=”style-2″ align=”none” author=””]“Door deze hoeveelheden probeert men de prijs te pompen of te dumpen. Met als doel vette winst met futures of opties”.[/penci_blockquote]

Schommelingen

Een van de ‘red flags’ is dat de orders ingeschoten zijn bij beurzen met een dun orderboek.

[penci_blockquote style=”style-2″ align=”none” author=””]”Ze plaatsen orders op beurzen met weinig tot geen liquiditeit. Dat moet leiden tot een schok in de markt”.[/penci_blockquote]

Doordat de spotprijs plots daalt of stijgt, heeft dat gevolgen voor de future – en optiemarkten. Want de referentieprijs van een future is gebaseerd op de prijs van een aantal spotbeurzen.

Een ander kenmerk van de manipulatie is dat er sprake is van orders op meerdere beurzen tegelijk. Het zogenaamde multi exchange effect.

Volgens Sterk nemen handelaren bewust verlies op de spotmarkt, om vervolgens – door de stijgende of dalende prijs – winst te maken met derivaten. Doordat er steeds meer leverage mogelijkheden zijn op de markt sinds 2017, neemt die speculatie alleen maar toe.

Black Thursday

Want het spelletje op de derivatenmarkt is zero sum. Tegenover elke winnaar staat een verliezer. Sterk komt met een aantal concrete voorbeelden:

1. Op 2 augustus 2020 dipte de Bitcoin prijs met 12% binnen een half uur. Dat leidde tot de liquidatie van 1,1 miljard dollar aan futures.

[penci_blockquote style=”style-2″ align=”none” author=””]“Ruim 70.000 handelaren zijn toen nat gegaan. Op zowel OKEx als op Huobi is er 400 miljoen dollar verloren. Op BitMEX en Binance respectievelijk voor 164 miljoen dollar en 86 miljoen dollar”.[/penci_blockquote]

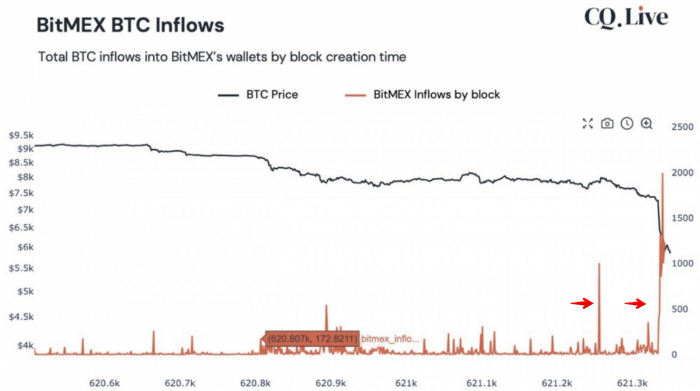

2. Op 11 mei 2020 daalde de koers plots met 8%. Dat leidde tot een liquidatie van 250 miljoen dollar aan futures op BitMEX.

3. En dan op 12 maart nog, op Black Thursday. Toen daalde Bitcoin binnen enkele minuten met 17% en binnen een paar uur ging de prijs 40% lager met zéér hoog volume. Dat leidde alleen al tot een liquidatie van ”

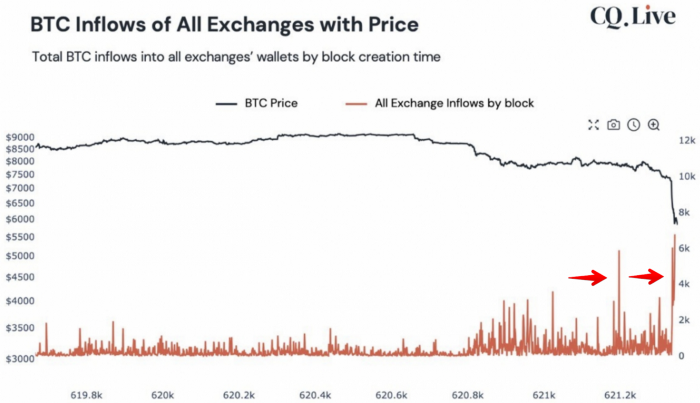

Influx van bitcoin op exchanges

Een dominant kenmerk is dat er in korte tijd veel BTC naar de beurzen vloeit. In het geval van Black Thursday is dat patroon al op 8 maart begonnen. Transacties van gemiddeld 1.000 BTC zijn naar diverse beurzen gestuurd.

De dagen erna is er ook sprake geweest van grote transacties tussen 1.500 tot 6.000 Bitcoin.

Tegelijkertijd zag Sterk dat er ook meer futures en opties gekocht zijn die speculeren op een dip of juist een pomp.

Meerdere beurzen betrokken

Het bespelen van een marktprijs, dat is geen nieuws. Maar dat een groot aantal (gereguleerde) beurzen gebruikt worden, is opmerkelijk. Met andere woorden: regulering verandert weinig aan deze praktijken.

De timeframes van de manipulaties varieerden tussen de 2 minuten en 2 uur. Meer dus wat Bitwise in een eerder rapport beweerden.Zij beweerden dat manipulatie alleen kan plaatsvinden als actoren slechts 5 minuten een groot deel van het volume in handen hebben.

Volgens Sterk zijn er maatregelen om deze spoofing te voorkomen. Allereerst meer inzicht in de realtime en historische handel. Beurzen kunnen limieten stellen aan het aantal BTC dat is te dumpen binnen een kort tijdsbestek. Een uiterste maatregel is het sluiten van een handelsaccount.

Sterk gaat verder: hij stelt voor om een zwarte lijst aan te leggen op de blockchain, opgesteld door een adviesraad. Hij acht de slagingskans klein, omdat de markt nog te gefragmenteerd is.

Bij een traditionele beurs kunnen ze een circuit breaker om de markt tot rust te laten komen. Maar die noodstop voor de beurshandel zit er voorlopig niet in.

Nepvolume

Het was Bitwise die in maart 2019 een steen in de vijver gooide. 95% van het handelsvolume is nep, zo oordeelde de vermogensbeheerder. Dit jaar kwamen Coin Metrics en een beurswaakhond uit China tot vrijwel dezelfde conclusies.

Recent heeft de toezichthouder in het Verenigd Koninkrijk een verbod aangekondigd op Bitcoin derivaten voor de particuliere markt.

Aanleiding is het ingrijpen van de Amerikaanse autoriteiten bij BitMEX. Die derivatenbeurs wordt witwassen van criminele gelden verweten en opereren zonder handelslicentie. De oprichters kunnen hiervoor een maximale gevangenisstraf van 5 jaar tegen zich horen eisen.